E-Rechnungspflicht ab 2025: Was Unternehmen wissen müssen

Das clevere & digitale Zuhause für Ihre E-Rechnungen

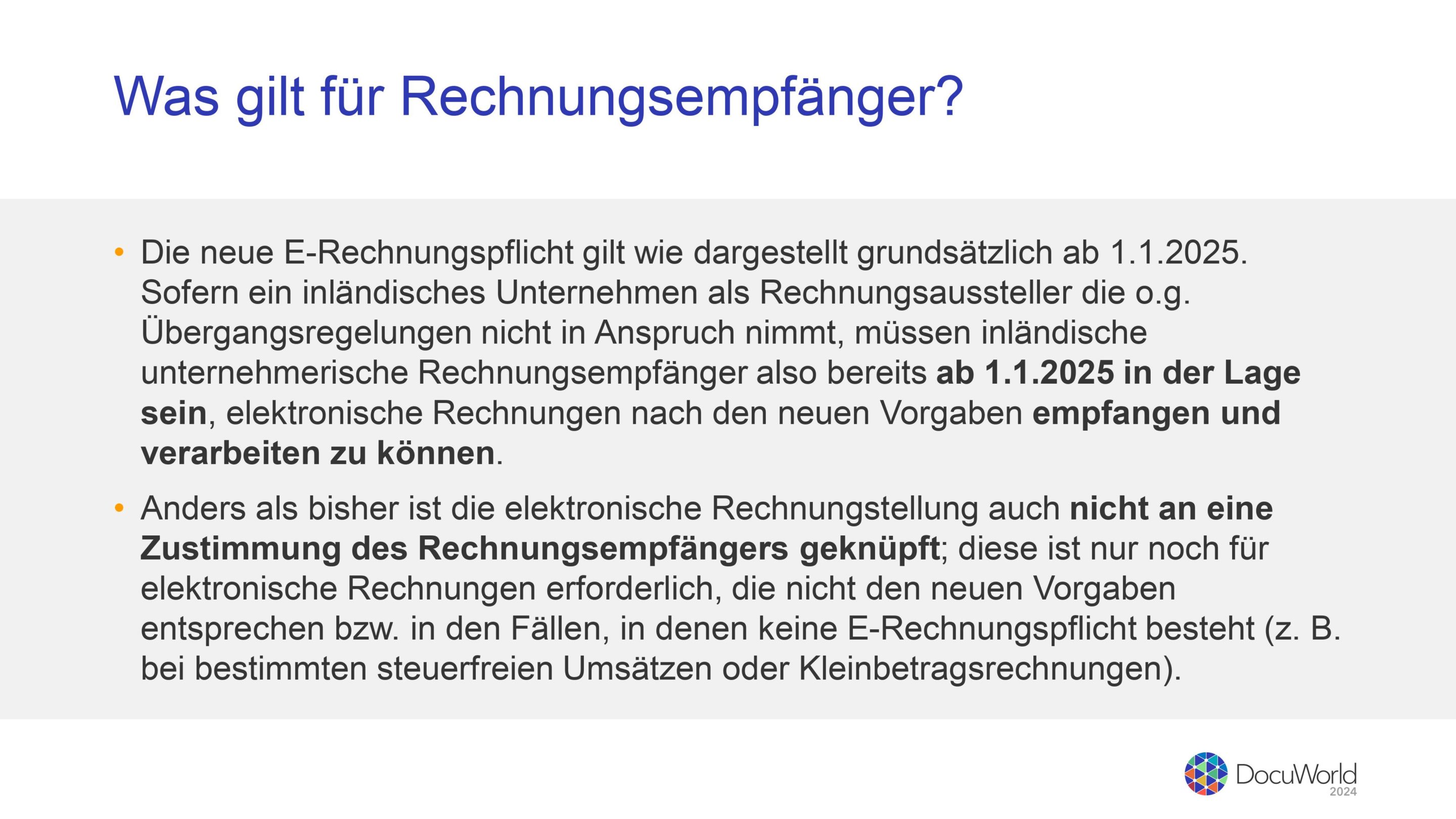

Ab 2025 sind Unternehmen im B2B-Bereich in Deutschland gesetzlich verpflichtet, E-Rechnungen zu verwenden. Eine E-Rechnung ist eine elektronische Rechnung, die in einem strukturierten Format ausgestellt wird und eine automatische elektronische Verarbeitung ermöglicht.

Dieser Wandel erfordert Vorbereitung und Anpassung, um den gesetzlichen Anforderungen gerecht zu werden. In dieser Information erfahren Sie, was Sie über die E-Rechnungs-Pflicht ab 2025 wissen müssen, welche Vorteile E-Rechnungen bieten und wie Sie Ihr Unternehmen darauf vorbereiten können.

Bereits Vorwissen über DMS-Software? Dann finden Sie hier die kostenlose DocuWare Demo. Setzen Sie ganz einfach die E-Rechnungspflicht um.

Das Wichtigste auf einen Blick

- Ab dem 1. Januar 2025 müssen Unternehmen im B2B-Bereich in Deutschland elektronische Rechnungen im Format EN 16931 nutzen, wobei es für kleinere Unternehmen und bestimmte Rechnungen Ausnahmen und Übergangsregelungen gibt.

- E-Rechnungen ermöglichen eine automatische elektronische Verarbeitung und müssen die Echtheit der Herkunft, die Unversehrtheit des Inhalts und die Lesbarkeit sicherstellen. Dabei sind die Formate XRechnung und ZUGFeRD in Deutschland zugelassen.

- Die Einführung von E-Rechnungen bietet zahlreiche Vorteile wie Effizienzsteigerung, Kostensenkung, Optimierung der Geschäftsprozesse und Umweltschutz durch reduzierte Papiernutzung. Unternehmen sollten frühzeitig die notwendigen Systeme und Prozesse implementieren.

E-Rechnungspflicht im B2B-Bereich ab 2025

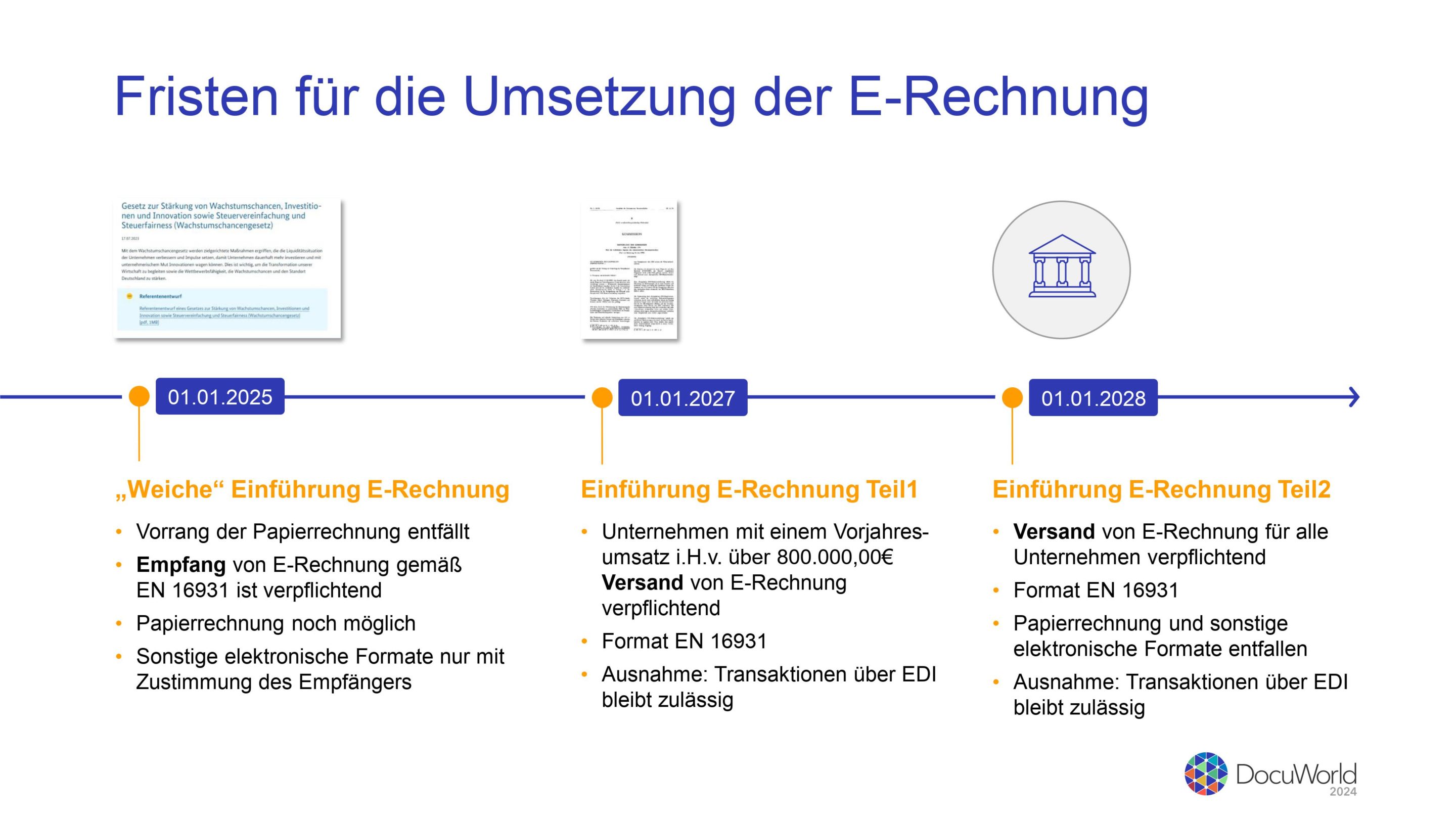

Ab dem 1. Januar 2025 tritt eine bedeutende Änderung in Kraft: Unternehmen im B2B-Bereich sind gesetzlich verpflichtet, elektronische Rechnungen im Format EN 16931 auszustellen und zu empfangen. Diese Neuerung basiert auf dem Wachstumschancengesetz und markiert einen entscheidenden Schritt in Richtung Digitalisierung des Rechnungswesens.

Für kleinere Unternehmen gibt es jedoch Übergangsregelungen. Bis Ende 2027 dürfen Unternehmen, deren Umsatz im Vorjahr 800.000 Euro nicht überschritten hat, weiterhin Papierrechnungen und andere Formate verwenden. Dies gilt auch für Rechnungen, die im EDI-Verfahren übermittelt werden. Zudem sind Rechnungen unter 250 Euro sowie Fahrkarten von der E-Rechnungspflicht ausgenommen.

Es ist wichtig zu beachten, dass nach 2025 Papierrechnungen und einfache PDF-Rechnungen für die Mehrwertsteuer-Meldung nicht mehr zulässig sind. Allerdings können Unternehmen mit hohem Umsatz weiterhin PDFs nach Zustimmung des Empfängers versenden. Diese Regelung unterstreicht die Notwendigkeit für Unternehmen, sich frühzeitig mit der Umstellung auf E-Rechnungen zu befassen und die erforderlichen Systeme und Prozesse zu implementieren.

Für Eilige: Alle Daten der Einführung der E-Rechnungs-Pflicht

Was ist eine E-Rechnung?

Eine E-Rechnung ist mehr als nur eine digitale Version einer Papierrechnung. Es handelt sich um ein Dokument, das in einem strukturierten elektronischen Format ausgestellt, übermittelt und empfangen wird und eine automatische elektronische Verarbeitung ermöglicht. Im Gegensatz zu einer eingescannten Papier- oder PDF-Rechnung erlaubt eine E-Rechnung eine nahtlose Integration in die digitalen Geschäftsprozesse.

Gemäß der E-Rechnungsverordnung (E-Rech-V) muss eine elektronische Rechnung die Echtheit der Herkunft, die Unversehrtheit des Inhalts und ihre Lesbarkeit gewährleisten. Zudem muss sie europaweit festgelegte Standards hinsichtlich der enthaltenen Informationen und der technologischen Formate erfüllen. In Deutschland wird die Umsetzung des europäischen Standards für die öffentliche Verwaltung als XRechnung bezeichnet. Dieser Standard soll die elektronische Rechnungsstellung vereinheitlichen und verbessern. Der Hauptunterschied zu einer PDF-Rechnung besteht darin, dass eine E-Rechnung eine automatische und elektronische Verarbeitung ermöglicht, während eine PDF-Rechnung dies nicht leistet.

Vorteile der E-Rechnung für Unternehmen

Die Einführung von E-Rechnungen bietet Unternehmen eine Vielzahl von Vorteilen, die weit über die bloße Digitalisierung hinausgehen. An erster Stelle stehen die erheblichen Möglichkeiten für effizientere Strukturen, insbesondere durch die Nutzung von strukturierten Datensätzen. Dies führt zu einer signifikanten Einsparung von Zeit und Kosten in verschiedenen Bereichen und Abläufen. Geschäftsprozesse werden vereinfacht, während Ausgaben für Porto, Archivierung und Buchhaltung deutlich gesenkt werden können.

Ein weiterer wesentlicher Vorteil liegt in der Optimierung von Verfahrensabläufen. E-Rechnungen gewährleisten, dass Informationen automatisiert zur Auszahlung gebracht werden können, was zu einer schnelleren Verbuchung und Zahlung führt. Dies verbessert nicht nur die Liquidität des Unternehmens, sondern ermöglicht auch eine schnellere Nutzung von Skonti und anderen Rabatten. Durch die Reduzierung manueller Prozesse sinkt zudem die Fehlerquote, was die Qualität der Rechnungsbearbeitung insgesamt steigert.

Nicht zuletzt tragen E-Rechnungen zum Umweltschutz bei, indem sie den Papierverbrauch drastisch reduzieren. Dies entspricht nicht nur ökologischen Zielsetzungen, sondern verbessert auch das Image des Unternehmens. Darüber hinaus ermöglichen digitale Rechnungen eine höhere Transparenz und erleichtern die Datenanalyse, was zu fundierten Geschäftsentscheidungen beitragen kann. Die Umstellung auf E-Rechnungen ist somit ein wichtiger Schritt zur Steigerung der Effizienz und Wettbewerbsfähigkeit eines Unternehmens.

Die reibungslose Einführung der E-Rechnung in Ihr Unternhemen

Die Einführung der E-Rechnung in Deutschland basiert auf einer Reihe von EU-Richtlinien und nationalen Gesetzen, die den Weg für die digitale Transformation im Rechnungswesen geebnet haben. Den Anfang machte die EU-Richtlinie 2010/45/EU, die die gemeinsamen Rechnungsstellungsvorschriften änderte. In Deutschland wurde diese Richtlinie durch das Steuervereinfachungsgesetz 2011 umgesetzt, welches eine wesentliche gesetzliche Grundlage zur Einführung der E-Rechnung darstellt.

Ein weiterer Meilenstein war die EU-Richtlinie 2014/55/EU, die sich speziell mit der elektronischen Rechnungsstellung bei öffentlichen Aufträgen befasst. Diese Richtlinie wurde in Deutschland durch das Gesetz zur Umsetzung der Richtlinie 2014/55/EU und die E-Rechnungsverordnung (E-RechV) in nationales Recht überführt.

Mit dem kürzlich verabschiedeten Wachstumschancengesetz (BGBl. vom 27. Die Einführung einer E-Rechnungspflicht für inländische B2B-Umsätze ist nun für das Jahr 2025 festgelegt worden. Zuvor war dies für März 2024 geplant.

Die EU-Kommission plant zusätzlich die Einführung eines elektronischen Meldesystems im Rahmen der ViDA-Initiative. Dieses System soll aus den Daten der E-Rechnung gespeist werden. Diese Entwicklungen unterstreichen die zunehmende Bedeutung der E-Rechnung in der gesamten Geschäftswelt.

Anforderungen an elektronische Rechnungen

Bei der Umstellung auf elektronische Rechnungen müssen Unternehmen eine Reihe von Anforderungen beachten, um die Gültigkeit und Rechtmäßigkeit ihrer Rechnungen sicherzustellen. An erster Stelle steht die Verpflichtung, die Echtheit der Rechnungsherkunft und die Unversehrtheit des Inhalts zu gewährleisten. Dies bedeutet, dass die Identität des Rechnungsstellers eindeutig nachweisbar sein muss und der Inhalt der Rechnung nach der Übermittlung nicht verändert werden darf.

Ein ebenso wichtiger Aspekt ist die Archivierung der E-Rechnungen. Diese sollte mindestens zehn Jahre umfassen, um den gesetzlichen Aufbewahrungsfristen zu entsprechen. Zudem müssen die Systeme für E-Rechnungen mit den Grundsätzen ordnungsmäßiger Buchführung (GoBD) übereinstimmen.

Es ist zu beachten, dass das Finanzamt eine elektronische Rechnung für Umsatzsteuerzwecke unter Umständen nicht anerkennen könnte, wenn wichtige Inhalte fehlen. Daher ist es unerlässlich, alle erforderlichen Angaben vollständig und korrekt in der E-Rechnung aufzuführen.

Pflichtangaben einer E-Rechnung

Bei der Erstellung einer E-Rechnung müssen bestimmte Pflichtangaben berücksichtigt werden, um ihre Gültigkeit sicherzustellen. Diese Angaben entsprechen weitgehend denen einer herkömmlichen Rechnung, umfassen aber zusätzliche Elemente, die für die elektronische Verarbeitung erforderlich sind. Zu den steuerlichen Pflichtangaben gehören unter anderem die vollständigen Namen und Anschriften des Lieferanten und des Leistungsempfängers sowie eine fortlaufende Rechnungsnummer. Es ist die Pflicht des Rechnungserstellers, diese Anforderungen zu erfüllen.

Eine besondere Bedeutung kommt der Leitweg-ID zu, die eine Pflichtangabe gemäß §14 Umsatzsteuergesetz und §5 E-Rech-V darstellt. Die Leitweg-ID ist ein eindeutiger Identifikator, der sicherstellt, dass die Rechnung beim richtigen Empfänger ankommt. Sie spielt eine entscheidende Rolle bei der automatisierten Verarbeitung von E-Rechnungen und ist daher ein unverzichtbarer Bestandteil jeder elektronischen Rechnung.

Formate der E-Rechnung

In Deutschland sind zwei Hauptformate für E-Rechnungen zugelassen: XRechnung und ZUGFeRD. Diese beiden Rechnungsformate sind die deutsche Lösung für die Vorgaben der EU-Richtlinie und gelten als verbindlicher nationaler Standard für die gesamte Rechnungsstellung im öffentlichen Auftragswesen. Ab dem 1. Februar 2024 ist die Version 3.0.1 des XRechnung-Standards für alle an ZRE und OZG-RE angeschlossenen Rechnungsempfänger anwendbar.

ZUGFeRD steht für “Zentraler User Guide des Forums elektronische Rechnung Deutschland” und ist ein alternatives elektronisches Rechnungsdatenformat, bekannt als Zugferd Format. Es wird verwendet, um strukturierte Rechnungsdaten in maschinenlesbarer Form zu übermitteln.

ZUGFeRD 2.2.0 ist ein in der EU zugelassener Standard für die Syntax und Semantik elektronischer Rechnungen. Beide Formate, XRechnung und ZUGFeRD, stellen sicher, dass elektronische Rechnungen in einem strukturierten, maschinenlesbaren XML-Datensatz dargestellt werden, was eine automatisierte Verarbeitung ermöglicht.

Übermittlungswege für E-Rechnungen

Die Übermittlung von E-Rechnungen kann über verschiedene Kanäle erfolgen, wobei jeder Weg seine spezifischen Vor- und Nachteile bietet. Zu den gängigsten Übermittlungswegen gehören:

- das PEPPOL-Netzwerk

- Zentralplattformen wie ZRE (Zentrale Rechnungseingangsplattform) und OZG-RE (Onlinezugangsgesetz-konforme Rechnungseingangsplattform)

Diese Vielfalt an Optionen ermöglicht es Unternehmen, den für sie am besten geeigneten Weg zu wählen.

Speziell für die Übermittlung von E-Rechnungen an Bundesbehörden stehen vier Hauptoptionen zur Verfügung:

- Versand über das PEPPOL-Netzwerk

- Versand per E-Mail

- Upload über eine Weboberfläche

- Manuelle Eingabe

Dabei ist zu beachten, dass die elektronische Rechnung die gesetzlichen Voraussetzungen erfüllen muss, wobei eine digitale Signatur nicht mehr zwingend erforderlich ist. Der Standard in Deutschland für elektronische Rechnungen an öffentliche Auftraggeber ist, wie bereits erwähnt, XRechnung.

Zentrale Rechnungseingangsplattform (ZRE)

Die Zentrale Rechnungseingangsplattform (ZRE) spielt eine Schlüsselrolle bei der Einreichung von E-Rechnungen an Einrichtungen der unmittelbaren Bundesverwaltung. Sie bietet Rechnungsstellern die Möglichkeit, E-Rechnungen inklusive bis zu 200 Anlagen mit einer Gesamtgröße von maximal 11 MB einzureichen. Beim Hochladen über die Funktion ‘Rechnung einreichen’ können Rechnungen im XML-Format zusammen mit ihren Anlagen hochgeladen werden.

Ein besonderer Vorteil der ZRE ist die Protokollansicht, die es Nutzern ermöglicht, den aktuellen Status ihrer Rechnungen zu verfolgen. Dies erhöht die Transparenz im Rechnungsprozess erheblich. Zudem bietet die ZRE die praktische Funktion ‘Vorlage speichern’, mit der Nutzer Rechnungsangaben für eine spätere Verwendung lokal speichern können. Diese Funktionen machen die ZRE zu einem leistungsfähigen Werkzeug für die effiziente Verwaltung von E-Rechnungen im Behördenverkehr.

PEPPOL

PEPPOL (Pan-European Public Procurement Online) stellt einen bedeutenden Fortschritt in der Digitalisierung des öffentlichen Einkaufs dar. Als europäisches Netzwerk ermöglicht PEPPOL eine standardisierte und automatisierte Übertragung von Dokumenten, einschließlich E-Rechnungen, zwischen verschiedenen Geschäftspartnern. Für eine vollständig automatisierte Prozessgestaltung bietet der Versand und Empfang von E-Rechnungen über das PEPPOL-Netzwerk die besten Voraussetzungen.

Die Effizienzsteigerung durch PEPPOL ist beachtlich. Die Übertragung erfolgt direkt über eine Schnittstelle zum ERP-System, wodurch Rechnungen mit wenigen Klicks versendet werden können. Dies ermöglicht eine medienbruchfreie Abwicklung ohne Systemwechsel und unterstützt sogar Massenexporte von E-Rechnungen. Darüber hinaus bereitet die Indexierung von Eingangsrechnungen im digitalen Dokumentenmanagementsystem (DMS) die korrekte Archivierung der Dokumente für eine spätere Nutzung vor.

PEPPOL trägt somit wesentlich zur Optimierung des gesamten Rechnungsprozesses bei.

Digitalisierung bestehender Rechnungen

Die Umstellung auf E-Rechnungen betrifft nicht nur zukünftige, sondern auch bereits bestehende Rechnungen. Es ist erfreulich, dass bereits vorliegende Rechnungen in Papierform gescannt und digital aufbewahrt werden dürfen. Dies erleichtert die Verwaltung und spart Platz.

Die digitalisierten Dateien treten dabei an die Stelle der ursprünglichen Papierrechnungen, was eine erhebliche Platzersparnis und verbesserte Zugänglichkeit ermöglicht.

Bei der Digitalisierung des Rechnungswesens spielen Dokumentenmanagement-Systeme (DMS) und Enterprise Content Management-Systeme eine zentrale Rolle. Diese Technologien ermöglichen eine effiziente Verwaltung und Archivierung der digitalisierten Rechnungen.

Für Unternehmen, die eine schnelle und unkomplizierte Implementierung neuer Software und IT-Infrastruktur bevorzugen, bieten Cloud-Lösungen eine attraktive Option. Sie ermöglichen eine flexible Skalierung und reduzieren den internen IT-Aufwand.

Zusätzlich können automatisierte digitale Workflows die Transparenz und Kontrolle über die Rechnungsbearbeitung verbessern, wodurch Verzögerungen schneller erkannt und behoben werden können.

Praktische Tipps zur Umstellung auf E-Rechnungen

Die Umstellung auf E-Rechnungen erfordert eine sorgfältige Planung und Vorbereitung. Ein erster wichtiger Schritt ist die Entwicklung einer klaren Strategie und die Bereitstellung eines entsprechenden Budgets. Dies ermöglicht es, die Digitalisierung im Rechnungswesen strukturiert voranzutreiben. Es ist ratsam, die Umstellung frühzeitig zu planen, um mögliche Überlastungen bei IT-Dienstleistern zu vermeiden und genügend Zeit für Anpassungen zu haben.

Ein zentraler Aspekt bei der Umstellung ist die Sicherstellung der Kompatibilität der E-Rechnungs-Lösung mit dem vorhandenen ERP- oder Buchhaltungssystem. Es empfiehlt sich, eine Pilotphase durchzuführen, um potenzielle Probleme frühzeitig zu identifizieren und zu beheben. Während des gesamten Umstellungsprozesses ist es wichtig, die Prozesse regelmäßig zu überwachen und bei Bedarf Anpassungen vorzunehmen.

Nicht zu vernachlässigen ist die Schulung der Mitarbeiter über die neuen Prozesse und Tools. Eine gute Kommunikation sowohl intern als auch mit Kunden und Lieferanten über die bevorstehende Umstellung und die damit verbundenen Anforderungen ist entscheidend für einen reibungslosen Übergang.

Durch die Einführung einer digitalen Rechnungsprüfung können Eingangsrechnungen weitgehend automatisiert verarbeitet werden, was zu einer Beschleunigung der Rechnungsbearbeitung führt. Dies reduziert nicht nur Fehler, sondern ermöglicht auch eine schnellere Nutzung von Skonti und anderen Rabatten durch rechtzeitige Rechnungsprüfung.

Checkliste für die Einführung der E-Rechnung

Bei der Einführung der E-Rechnung ist es entscheidend, dass Unternehmen sicherstellen, dass die neuen elektronischen Rechnungen nahtlos in die bestehenden EDV-Systeme integriert werden können.

Dies erfordert oft eine gründliche Überprüfung und gegebenenfalls Anpassung der vorhandenen IT-Infrastruktur. Es ist wichtig, dass alle relevanten Abteilungen, von der Buchhaltung bis zur IT, in den Prozess einbezogen werden, um eine reibungslose Integration zu gewährleisten.

Ein weiterer wichtiger Punkt auf der Checkliste ist die Berücksichtigung des Datenschutzes. Bei der Einführung von E-Rechnungen müssen Unternehmen sicherstellen, dass alle relevanten Datenschutzbestimmungen eingehalten werden. Dies betrifft sowohl die Speicherung als auch die Übermittlung der Rechnungsdaten.

Nicht zuletzt sollte auch die Akzeptanz bei Geschäftspartnern berücksichtigt werden. Obwohl die E-Rechnung zukünftig verpflichtend sein wird, ist es in der Übergangsphase ratsam, weiterhin die Möglichkeit zur Papierrechnung anzubieten, um allen Geschäftspartnern gerecht zu werden.

Mit DocuWare die E-Rechnungspflicht umsetzen

DocuWare bietet eine umfassende Lösung zur Umsetzung der E-Rechnungspflicht, die Unternehmen dabei unterstützt, den Übergang zur digitalen Rechnungsverarbeitung effizient zu gestalten. Mit DocuWare können Unternehmen:

-

E-Rechnungen erstellen

-

E-Rechnungen versenden

-

E-Rechnungen empfangen

-

E-Rechnungen verarbeiten

Dabei werden alle gesetzlichen Anforderungen erfüllt. Das System ermöglicht eine nahtlose Integration in bestehende ERP-Systeme und gewährleistet so einen reibungslosen Workflow.

Ein besonderer Vorteil von DocuWare liegt in der Automatisierung von Rechnungsprozessen. Die Software kann:

-

eingehende E-Rechnungen automatisch erfassen

-

indexieren und zur Weiterverarbeitung an die zuständigen Mitarbeiter weiterleiten

-

den manuellen Aufwand erheblich reduzieren

-

Fehlerquoten minimieren

-

den gesamten Rechnungsprozess beschleunigen

Darüber hinaus bietet DocuWare umfangreiche Archivierungsfunktionen, die eine rechtskonforme Aufbewahrung der E-Rechnungen über den gesetzlich vorgeschriebenen Zeitraum sicherstellen.

Inhaltszusammenfassung

Die Einführung der E-Rechnungspflicht ab 2025 markiert einen entscheidenden Wendepunkt in der Digitalisierung des Rechnungswesens. Wie wir gesehen haben, bringt diese Umstellung zahlreiche Vorteile mit sich: von Kosteneinsparungen und erhöhter Effizienz bis hin zu verbesserter Transparenz und Umweltfreundlichkeit. Die verschiedenen Formate wie XRechnung und ZUGFeRD sowie Übermittlungswege wie PEPPOL und ZRE bieten Unternehmen flexible Möglichkeiten, die E-Rechnungspflicht umzusetzen.

Für Unternehmen ist es nun von entscheidender Bedeutung, sich frühzeitig auf diese Veränderung vorzubereiten. Dies beinhaltet nicht nur die technische Implementierung, sondern auch die Anpassung interner Prozesse und die Schulung von Mitarbeitern. Mit der richtigen Vorbereitung und den passenden Tools wie DocuWare können Unternehmen die Herausforderungen der E-Rechnungspflicht meistern und die damit verbundenen Chancen optimal nutzen. Die Zukunft des Rechnungswesens ist digital – und sie beginnt jetzt.

Einblicke in DocuWare

Häufige Fragen und Antworten zu E-Rechnungen und der Umsetzung im B2B-Bereich

Nachfolgend finden Sie einige der wichtigsten häufigen Fragen zu E-Rechnungen von uns beantwortet. Bei spezifischeren Fragen, nutzen Sie gerne unser Kontaktformular.

Ab wann gilt die E-Rechnungspflicht für alle Unternehmen?

Die E-Rechnungspflicht gilt für alle Unternehmen im B2B-Bereich ab dem 1. Januar 2025, mit einer Übergangsfrist bis Ende 2027 für Unternehmen mit einem Jahresumsatz unter 800.000 Euro.

Welche Formate sind für E-Rechnungen in Deutschland zugelassen?

In Deutschland sind hauptsächlich zwei Formate zugelassen: XRechnung und ZUGFeRD. XRechnung ist der verbindliche Standard für Rechnungen an öffentliche Auftraggeber. Daher sollten Sie bei E-Rechnungen diese Formate verwenden, um den gesetzlichen Anforderungen zu entsprechen.

Wie lange müssen E-Rechnungen aufbewahrt werden?

E-Rechnungen müssen mindestens zehn Jahre lang aufbewahrt werden, um den gesetzlichen Aufbewahrungsfristen zu entsprechen. Beachten Sie daher diese Frist, um rechtliche Anforderungen zu erfüllen.

Welche Vorteile bietet die Umstellung auf E-Rechnungen?

Die Umstellung auf E-Rechnungen bietet zahlreiche Vorteile, wie Kosteneinsparungen, effizientere Prozesse, höhere Transparenz, schnellere Zahlungsabwicklung und Umweltschutz durch reduzierten Papierverbrauch. Es ist eine lohnende Investition in die Zukunft des Unternehmens.

Kann ich nach 2025 noch Papierrechnungen versenden?

Ja, nach 2025 sind Papierrechnungen für die Mehrwertsteuer-Meldung nicht mehr zulässig, es sei denn, Sie sind ein Kleinunternehmen, das von den Übergangsregelungen bis 2027 profitiert.

Grischa Morgenstern, Ihr DMS Experte

Hallo, mein Name ist Grischa Morgenstern, Ihr persönlicher Ansprechpartner bei SCHWINDT für die Bereiche Dokumenten-Management-System und DocuWare.

Scheuen Sie sich nicht bei allen Fragen rund um DMS mich zu kontaktieren. Ich helfen Ihnen gerne Ihre Dokumente zu digitalisieren und mithilfe von DocuWare Ihre Unternehmensprozesse zu vereinfachen.

Bei Fragen bin ich gerne für Sie da.